Peniaze boli, budú, ale práve teraz nie sú, však? Problémy s financiami si často začneme uvedomovať až v rodine, resp. keď začneme mať pravidelný príjem. Dovtedy sa nám jednoducho zdá, že výdavkov je málo a máte o nich dobrý prehľad.

Rád by som v tomto článku ponúkol niekoľko mojich postrehov ohľadom financii. Nebojte sa, nič vám nebudem predávať a žiadnych 5 bodov na zaručené zbohatnutie a šťastie vám neponúknem.

Evidencia príjmov a výdavkov

Najdôležitejšie na začiatok: robte si evidenciu príjmov a výdavkov. Moja skúsenosť je, že miniete o niečo viac, než si myslíte. Väčšinou totiž vnímame samých seba ako skromných ľudí, ktorí to „až tak nepreháňajú“. Je dobré skonfrontovať tento pocit s faktami.

Ešte lepšie je ho vedieť porovnať s príjmami a vidieť, kde sa vlastne nachádzate. Pocity sú nespoľahlivé. Povedali by ste, že vaša rodina môže pokojne minúť 1000 Eur mesačne? Nie? Môže to byť aj viac a to fakt nemusíte nič extrémne kupovať.

Ja som svoje výdavky a príjmy zapisoval do vytuningovaného excelu. Neskôr sme ho presunuli do google sheets a zapisovali sme si všetko spolu s manželkou.

Nakoniec som však videl, že mnoho detailov je vážne zbytočných – stačí dátum, suma, kategória. A najmä možnosť zadať všetko rýchlo do nejakej príjemnej appky a po mesiaci sa vytešovať z krásnych diagramov bez toho, aby ste museli písať zložité excelovské funkcie.

Aj kvôli tomu sme nakoniec siahli po skvelej (Českej) appke Spendee. A tú by sme vám aj s manželkou odporúčali.

Koľko míňať a koľko odkladať

Jedno zo známych odporúčaní je, že príjem by sa mal deliť podľa pravidla 50-30-20. Jeho vysvetlení sú plné internety, ale pre istotu to zhrniem aj ja:

- 50% vášho príjmu ide na nevyhnutné veci – nájomné, benzín, účty či jedlo.

- 30% vášho príjmu ide na flexibilné výdavky, ktoré ale nie sú nevyhnutné. Môže tam byť dovolenka, ale napríklad aj oblečenie (nová zimná bunda).

- 20% vášho príjmu by malo ísť sporenie a podobné investície.

Ja by som si dovolil pridať jedných 10% navyše – kde ich vezmete je samozrejme na vás (napríklad z flexibilných výdavkov). Tento desiatok príjmu je podľa mňa výborné darovať na dobročinné účely alebo podporu niečoho, čo máte radi. Veriaci môže napríklad prispieť svojej farnosti a napríklad ľuďom v núdzi.

Určite o tom budem písať aj v samostatnom blogu, ale nás ako rodinu to za roky veľa naučilo. Napríklad to, že je oslobodzujúce si nastaviť nejakú pravidelnú podporu a neriešiť každý mesiac „kde to dáme“. A aj to, že desatina je vážne dosť a dá sa s tým urobiť kopec dobrého.

Na sporenie mi nezostávajú peniaze

Áno, to je úplne bežné. Sporenie sa častorkát stáva prvou vecou v zozname, ktorú škrtneme (keďže dobrovoľné príspevky sa do zoznamu ani nedostanú :D).

Mňa pri tomto uvažovaní veľmi usvedčila skvelá kniha od manželského poradcu Willarda F. Harleyho – Moje túžby, tvoje túžby. Za našu rodinu je to jedna z najlepších kníh do manželstva a odporúčame si ju prečítať. Harley v jednej kapitole typicky Americkým spôsobom popisuje aj možnosti riešenia financii.

Na nás by sa dal aplikovať jeho princíp nastavenia si životného štandardu úrovni príjmov. To inými slovami znamená, že hoci má sused pekný dom a dobré auto, nemusí to nutne znamenať, že to isté mám mať aj ja. Alebo ešte inak povedané, svoje túžby by som mal ohraničiť možnosťami svojho príjmu. A buď teda zvýšiť príjem, alebo znížiť výdavky.

Viem, to sa ľahko povie. Návod na všetky možné situácie nemám. Pri zavádzaní sporenia určite ale pomôže pravidelnosť (trvalé príkazy), zapisovanie, plánovanie a ďalšia kapitola 🙂

Finanční poradcovia?

V súvislosti so spomínaným sporením a investovaním a riešením dôchodku, životného poistenia, havarijného poistenia či iba PZP sa nedá nespomenúť práve finančných poradcov.

Často ich spoznáte podľa toho, že sa vám ozve po dlhej dobe spolužiak zo strednej a pozve vás na kávu: „Ahoj, ako sa máš? Nechcel by si zájsť na kávu? Mám pre teba ponuku“. A príde v obleku. Zvláštne, no nie?

Nechcem však tieto služby dehonestovať. Niekedy má určite zmysel spolupracovať s finančným poradcom. Videl by som to asi takto:

Finanční poradcovia vás môžu nakopnúť na tú správnu cestu – diverzifikácia produktov, neposliehať sa iba na banku a najmä, pravidelne si po troškách odkladať. Popritom sa vás budú snažiť presvedčiť o tom, že potrebujete aj mnoho iných produktov, ktoré možno až tak nepotrebujete.

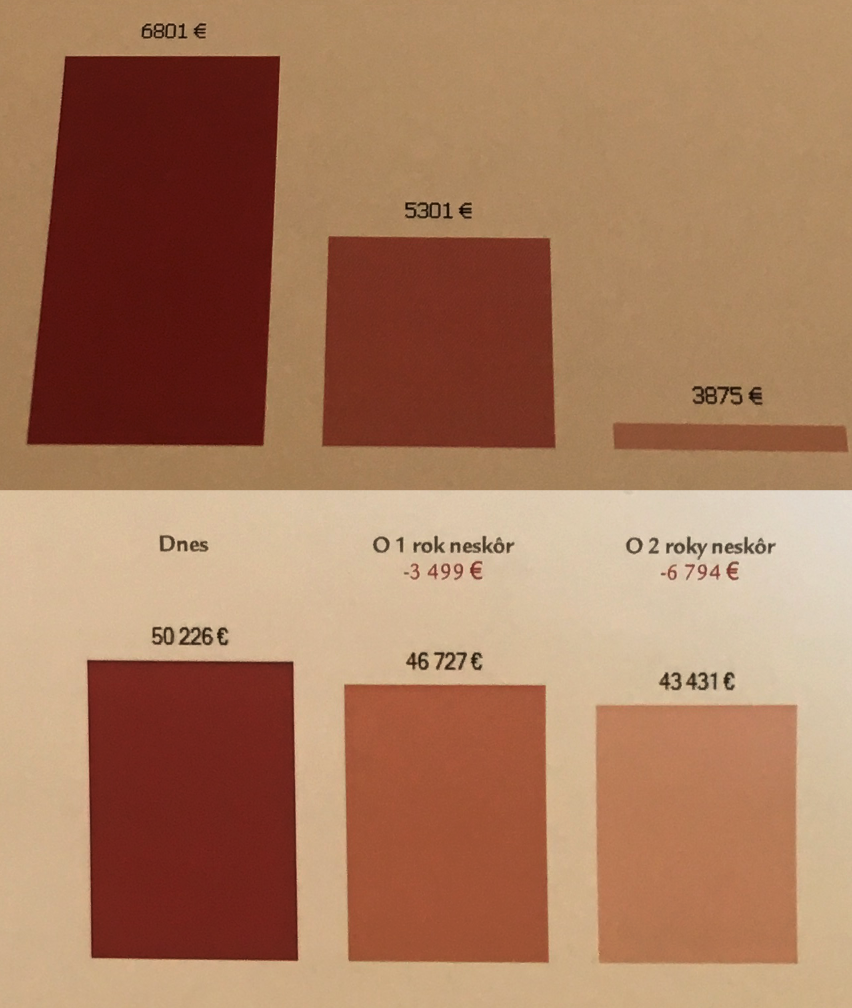

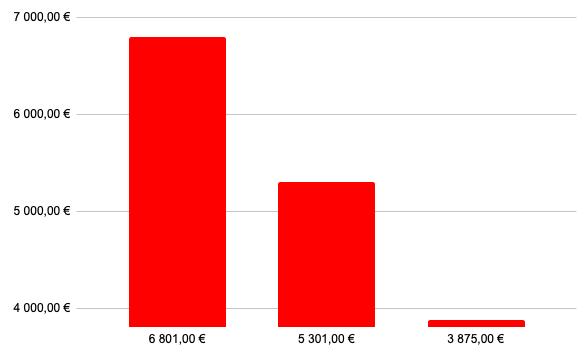

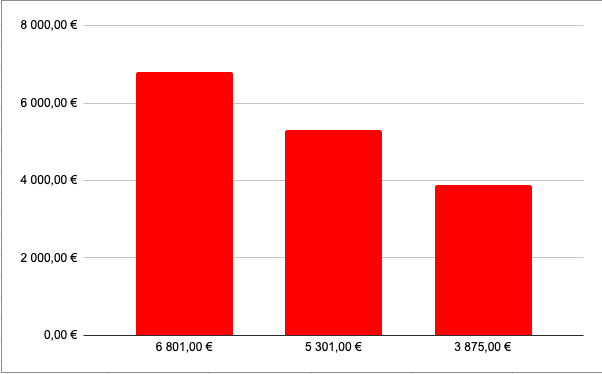

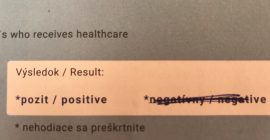

Má to však aj svoje úskalia. Na obrázku nižšie vidíte grafy, ktoré som si dovolil vystrihnúť z materiálov jednej nemenovanej spoločnosti. Prvý som videl pri mojom prvom kontakte, ten druhý pri prehodnocovaní o pár rokov neskôr. Táto spoločnosť to začala robiť inak 🙂 Ale rád by som vám na tomto príklade naznačil, v čom je problém.

Graf znázorňuje príklad 3 kamarátov, ktorí sa rozhodnú investovať relatívne malú sumu mesačne. Prvý stĺpec predstavuje kamaráta, ktorý začal sporiť hneď, každý ďalší začal o rok neskôr. V každom z grafov je trochu iný úrok, doba sporenia aj suma, ale pointa je veľmi podobná. Treba začať čím skôr.

Prvý graf vyzerá trochu zvláštne, no nie? Rozdiel medzi jednotlivými nasporenými sumami nie je až taký veľký ako naznačuje samotný graf. Nemáte tam nikde vysvetlené akou hodnotou začína y-ová os. Mohli by sme si to prekresliť aj takto:

Z grafu by vám jednoznačne vyplynulo, že by ste kurnik-šopa-mali-začať-hneď-investovať-lebo-inak-budete-mať-ten-maličký-stĺpček-vpravo. Alebo aj nie. Keby sme chceli byť spravodliví, vyzeralo by to nejako takto:

A to už nepôsobí tak hrôzostrašne. Môžete zarobiť menej peňazí, ale nemusíte. Je tam navyše veľa premenných a problém je komplexnejší. V skratke je pre mňa spolupráca s finančnými poradcami asi presne o tom istom. Ten výsledný efekt nie je až taký veľký. Ak vás to posunie k tomu, že si dáte dohromady príjmy a výdavky, začnete si sporiť, sledovať akciové trhy, riešiť druhý pilier… tak je to skvelé. A stačí to.

Len prosím radšej prestaňte sledovať stránky typu „myslením k bohatstvu“, „svet bohatých“ a podobné. Nové lamborghini si vďaka akciovým fondom zrejme nekúpite.

Zhrnutie

Aby som to celé zhrnul, váš život zaručene zachráni a vaše financie rozmnoží týchto 5 bodov:

- Zapisujte si príjmy a výdavky. Ideálne celá rodina. Napríklad do Spendee.

- Sem-tam si analyzujte výdavky a snažte sa dodržiavať 50/30/20, resp. 50/20/20/10.

- Nastavte premenné svojho života tak, aby ste skutočne mohli sporiť.

- Využite s múdrosťou a rozvahou pomoc finančných poradcov, ideálne ľudí, ktorým veríte.

- Majte čo najväčšiu radosť z toho, čo máte. A ak si niečo kúpite, tešte sa z toho a výčitky pošlite niekam.

Toľko za nás! Ak vás v niečom tento blog oslovil, potešíme sa komentárom.

P.S. výdavky si môžete začať zapisovať už ako študenti. Rodičov to učite poteší a vy si vytvoríte dobrý zvyk.

Celkom fajn článok akurát ten 2. obrázok mal byť vylysvetlený inak možno bol tebe zle vysvetlený alebo si to nie správne pochopil ale nieje to o 3 kamarátoch je to tá ista suma pri rovnakom úroku akurat že na každom grafe je iný čas ako je aj písané zároveň je dole písaný rozdiel vo vklade za dané obdobie, ak potrebuješ pre doplnenie kludne ti ho pošlem.

Cauko, ano, to mas pravdu. Ja som nechcel pisat detaily, aby nebolo jasne, o aku spolocnost sa jedna…

Islo mi skor o to, ze sa da tie grafy ukotvit roznym sposobom na y-ovej osi a tak jemne manipulovat rozdiely.